2025年も残り2週間ほどとなりました。

年末にかけて贈与をお考えの方も多いかと思います。

相続対策にも有効な贈与ですが、単純に”渡せば終わり”というわけではありません。

贈与したつもりになっていても実は「贈与が成立していない」と税務署に否認されてしまうケースもあるのです。

今回のブログでは、「贈与が成立できていない」という事態を防ぐためのポイントをいくつかご紹介します。

[そもそも「贈与が成立」とは]

民法では、贈与とは次のように定められています。

「贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。」

(民法第549条)

つまり、民法上ではあげる側の「あげるよ」ともらう側の「もらうね」という双方の合意がある場合に贈与が成立します。

しかし、税法上は本当に贈与が行われたのかどうかの実態が重視されます。

贈与の約束をしたとしても、実際にお金を渡していない、名義が変更されていないような状態であれば、それは単なる予定や意思表示であり、「贈与」とは認められない可能性があります。

[税法上贈与が行われたとされるタイミングとは]

贈与成立の時期は贈与の方法や財産の種類に応じて次の通りです。

①口頭による贈与:贈与実行時

口頭による贈与契約は、贈与が実行されるまで「やっぱりやめた」が可能なため、贈与を撤回できない状態になる、財産を移転(贈与を実行)したタイミングで贈与が成立します。

②書面による贈与(原則):贈与契約の効力が発生した時

書面による贈与は、贈与契約の効力が発生した時(贈与契約書に記載した日付)に贈与が成立します。

例えば、令和7年12月15日に現金を贈与する贈与契約書を締結して、令和8年1月10日に振り込んだ場合、贈与成立はいつでしょうか。

答えは、令和7年12月15日に贈与が成立します。

12月15日時点ではお金を渡してはいませんが、書面締結後は贈与の撤回ができないため、贈与が成立します。

しかし、ただ契約書をつくっておけばよいというわけではなく、きちんと契約書の内容に沿って贈与を実行するところまでがセットです。

③書面による贈与(例外):登記の日

書面による贈与でも例外があります。

それは、不動産のような移転の登記や登録が必要な財産です。

相続税法基本通達に、「所有権等の移転の登記又は登録の目的となる財産について1の3・1の4共-8の(2)の取扱いにより贈与の時期を判定する場合において、その贈与の時期が明確でないときは、特に反証のない限りその登記又は登録があった時に贈与があったものとして取り扱うものとする。」と記載があります。

つまり書面による贈与であったとしても例外的に登記又は登録のあった時に贈与が成立したものと考えます。

例えば、800万円の土地を毎年贈与契約書を作成して8分の1ずつ(100万円分ずつ)贈与していたとします。

ただし登記は、最後の年にまとめて行いました。

この場合、贈与の時期を明確に立証できなければ登記が完了した年にまとめて取得したとみなされてしまい、800万円に対する贈与税が課税される可能性があります。

④停止条件付贈与:条件が成就した日

停止条件付贈与とは、一定の条件に達したら贈与するというものです。

例えば、東京大学に入学できたら100万円あげるという停止条件付贈与の贈与契約書を締結したとします。

書面締結の時点では、贈与が行われるか不明なため、贈与が成立せず、実際に東京大学に入学したタイミング(贈与することが確定したタイミング)で贈与が成立したものと考えます。

ちなみに、「私が死んだらこの財産をあげる」という贈与契約(死因贈与)の場合は、停止条件付贈与には該当せず、相続税が課税されることになりますので、ご注意ください。

⑤農地の贈与:農業委員会等の許可時

農地の所有権移転をするためには、農地法の規定により農業委員会の許可が必要です。

そのため、当事者間の契約のみで移転をすることが出来ないため、農業委員会等の許可が降りたタイミング(所有権移転が確定するタイミング)で贈与が成立したものと考えます。

農地法の規定により、許可が不要で届出だけで大丈夫な場合には、その届出の効力が生じた日に贈与が成立したものと考えます。

[税法上贈与が成立するためのポイント]

贈与を成立させるためには、次の3点が特に重要になってきます。

①合意があること(贈与契約)

「あげる人」と「もらう人」の両者が贈与に合意していなければなりません。

②財産の移転があること

現預金などの財産の移動が実際に行われていなければなりません。

③管理実態の移転があること

通帳やキャッシュカードなどを受贈者本人が管理していることが重要です。

贈与をしたということはもらった人の財産となります。

そのため、もらった側がその財産を自由に使える状況でなければなりません。

未成年者への贈与の場合などは注意が必要です。

[税法上贈与が成立しないとされる例]

次のようなケースは、たとえお金の移動があったとしても贈与とみなされないことがあります。

①受贈者がもらったことを知らない

例:親が自社株式を子名義に変更しているが、子へ伝えていない。

→双方の合意がないため、贈与が成立していません。

②贈与する約束だけで終わっている

例:「100万円あげるよ」と言っていたが、渡していない。

→財産が実際に移っていないため、贈与が成立していません。

③名義預金

例:親が子の名義で口座を作り、そこにお金を移したが、通帳や印鑑は親が管理しており、子が自由に使えない。

→もらった側(子)がもらった財産を自由に使えない状況のため、単に財産の名義を変えただけと判断され、贈与が成立していません。

[税法上贈与を成立させるための対策]

上記のような例に該当しないための対策をいくつかご紹介します。

①贈与契約書を作成する

法律上、口頭での約束でも贈与は成立します。

しかし、後日のトラブルや税務調査の対策として贈与契約書の作成をオススメします。

文書で、「いつ・誰が・誰に・何を・どのように贈与したか」を明確にしておくと安心です。

贈与契約書にあげる人ともらう人の両者が署名や押印をすることで、双方の合意があったことの証明にもつながります。

②贈与の証拠を残す

贈与したことを目に見える形で残すことで、実際に財産が移転したことの証明になります。

例えば、現預金の贈与であれば、相手の口座へ振り込む。不動産の贈与であれば、登記の名義変更をする。などが挙げられます。

③贈与した財産は、もらった人で管理

親が子へ贈与としてお金を振り込んだのであれば、その子が自由に利用できるようにしておきましょう。

親が管理していて、もらった側が自由に使えない状況の場合、お金が移動していても名義預金として親の財産と判断される場合があります。

また、あげたはずの親が自由に引き出せるような状況の場合にも、実質的に親の財産であるとみなされてしまうこともあるようです。

[未成年者への贈与]

贈与には年齢制限がないため、未成年者への贈与も可能です。

しかし、注意点もあります。

例えば、5歳の孫へ100万円贈与したい場合には次のようなポイントにご注意ください。

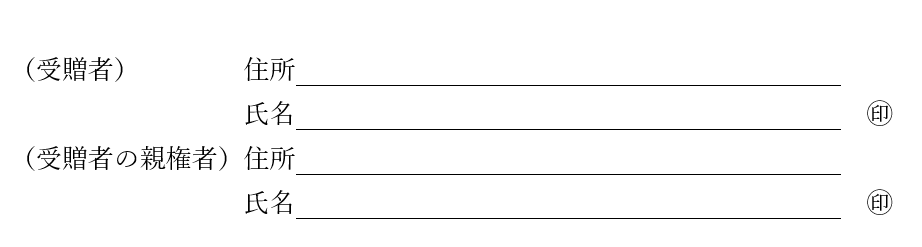

①贈与契約書

未成年者への贈与を行う場合には、贈与契約書に未成年者の親権者が署名押印を行いましょう。

財産を受け取る未成年者本人が署名できる場合は、本人の署名押印も行います。

↓贈与契約書署名欄例

②通帳などの管理

現預金の贈与の場合、必ず受け取る人(未成年者)の名義である必要があります。

その未成年者が成人するまでは、親権者が通帳やキャッシュカード、印鑑などの管理を行います。

未成年者が成人してからも通帳などを渡さないでいると、名義預金と判断される可能性があるため注意が必要です。

ただし、成人したての子や孫に一気に大金を渡してしまうのが怖いという方は、生命保険などを活用するのもオススメです。

[最後に]

贈与は、上手に活用すれば将来の相続税対策にもなりますが、正しく贈与することが大前提です。

「とりあえず振り込めば大丈夫」と思っていても後から大きな税負担が発生することもあります。

贈与を検討されている方は、ぜひ専門家へ一度ご相談ください。